Hvordan få bedre kredittscore i 2024

I dagens samfunn har nesten alle mennesker i utviklede land en kredittrating. I Norge er det anslått at kredittbyråene har et kredittscore-tall på rundt 4,2 millioner nordmenn.

Kredittopplysningsbyråene opererer med ulike poengskalaer, og din kredittscore er ofte avgjørende for om du får innvilget lån i banken eller tillatelse til å handle på kreditt. Blant de store aktørene finner vi Dun & Bradstreet, Experian, Creditsafe og Tieto Evry.

I tillegg til de vanlige kredittbyråene har bankene som utsteder kreditt egendefinerte kredittscoremodeller. Dette er kredittmodeller bankene har lagd basert på historiske data over tid og søknadsinformasjon i nåtid. Dette kan inkludere om søkeren allerede er en eksisterende kunde, ekstra opplysninger som blir tilgjengeliggjort i søknadsprosessen, samt informasjon om eventuell tidligere mislighold.

Det opprettholde en sunn kredittscore er avgjørende for økonomisk helse, spesielt når det kommer til å låne penger. En god kredittscore gir deg bedre betingelser og lavere renter når du søker om lån.

I denne artikkelen skal vi kjapt se på:

- Hvordan du får vite din nåværende kredittscore (noe som er helt 100 % nødvendig).

- Samt hvordan du kan forbedre kredittscoren din.

La oss tarte med det første.

Sjekk din nåværende kredittscore – 100 % gratis

Det finnes per 2025 to gratis tjenester du kan bruke for å finne ut av kredittscore-tallet ditt.

Ingen av disse tjenestene er eid av det offentlige Norge. Men begge er heldigvis helt gratis å registrere seg på.

Når du har registrert deg, så vil du finne ut av alle nøkkeltall om din personlige økonomi. Her er de to tjenestene vi anbefaler:

1. UnoScore – Best i test!

2. Uscore (tidligere Defero) – En fin utfordrer

Hvor henter kredittbyråene informasjonen sin fra?

Kredittopplysningsbyråene baserer beregningsmodellene sine på informasjon fra flere kilder, inkludert Brønnøysundregistrene, Skattedirektoratet, Folkeregisteret, Norsk Eiendomsinformasjon, Forliksråd, inkassoselskaper og gjeldsregister for å nevne noen.

Gjenpartsbrev

Etter at en kredittgiver har gjennomført en sjekk av din kredittscore, vil du motta et gjenpartsbrev enten via e-post eller som et brev i posten fra det foretaket som har utført kredittsjekken. Dette varselsbrevet gir deg informasjon om resultatet av vurderingen, spesifikt hvilken kredittscore du er blitt tildelt.

Varselsbrevet er en formell melding som gir deg innsikt i utlånerens vurdering av din kredittverdighet. Du vil kunne se den faktiske kredittscoren som ble brukt i beslutningsprosessen. Dette gir deg muligheten til å forstå hvordan din økonomiske profil blir evaluert av långiveren.

Det å være oppmerksom på denne informasjonen er viktig fordi det gir deg muligheten til å respondere på eventuelle uoverensstemmelser eller feil i kredittscoren. Det gir også innsikt i hvilken innvirkning dine økonomiske handlinger har hatt på kredittvurderingen din. Dette varselsbrevet tjener derfor som et verktøy for å opprettholde kontrollen over din økonomiske helse og forståelsen av hvordan långivere ser på din kredittverdighet.

Faktorer som påvirker kredittscoren din

Ifølge Lindorff og Dun & Bradstreet er noen av de viktigste faktorene som kan påvirke kredittscoren din:

- Betalingsanmerkninger: Registrerte betalingsproblemer.

- Hyppige adresseendringer: Hyppige endringer av bostedsadresse.

- Sterkt varierende inntekt: Store svingninger i inntekten.

- Lav og/eller synkende inntekt: Lav inntekt eller en nedadgående trend.

- Enkeltmannsforetak med negativ betalingshistorikk: Negativ historikk for selvstendig næringsdrivende.

- Alder: Yngre personer scorer ofte lavere enn eldre.

Hvordan få bedre kredittscore?

Det er avgjørende å sikre at du ikke har registrerte betalingsanmerkninger, da dette ofte resulterer i avslag på søknader om ny kreditt. Finansforetak baserer sine vurderinger på informasjon fra gjeldsregisteret, som inkluderer kredittkort, nedbetalingslån og faktureringskort. Høy usikret gjeld eller mange usikrede gjeldsprodukter kan føre til avslag, derfor er det lurt å begrense antallet gjeldsprodukter og ikke ha høyere rammekreditt på kredittkortene enn nødvendig.

En vesentlig faktor i kredittvurderinger er tilbakebetalingshistorikken. Utlånere ønsker å vite hvor pålitelig du er med tilbakebetaling av gjeld. Det er derfor viktig å betale avdragene før eller på forfallsdato, spesielt hvis du søker om ny kreditt hos en långiver hvor du allerede er kunde.

Kreditt kan være både en ressurs og en risiko. Det er derfor fornuftig å ha et bevisst forhold til kredittscoren din for å unngå ubehagelige overraskelser.

Her er noen tips for hvordan få bedre kredittscore:

-

Unngå betalingsanmerkninger: Sørg for at alle regninger blir betalt i tide for å unngå registrerte betalingsanmerkninger.

-

Begrens usikret gjeld: Ha kontroll over antall og størrelsen på usikrede gjeldsprodukter for å unngå avslag på nye kredittsøknader.

-

Tilbakebetalingshistorikk: Prioriter å betale avdragene før eller på forfallsdato for å bygge en positiv tilbakebetalingshistorikk.

-

Hold kredittgrenser i sjakk: Begrens rammekreditten på kredittkortene til det nødvendige for å unngå potensiell risiko knyttet til høy tilgjengelig kreditt.

-

Vær bevisst på kredittscoren din: Følg med på din kredittscore og vær oppmerksom på hvordan den påvirkes av ulike økonomiske beslutninger.

Ved å være oppmerksom på disse faktorene og ved å ta ansvar for din økonomiske helse, kan du øke sjansene for å oppnå gunstige betingelser når du søker om kreditt. Å ha et bevisst forhold til kredittscoren din er nøkkelen til å unngå unødvendige hindringer og sikre en solid økonomisk fremtid.

Sjekk din kredittscore gratis

Det å sjekke kredittscore er både enkelt og gratis. Igjennom tjenester levert av Defero og Uno Score får du innblikk i hva bankene ser og om de er villig til å gi deg lån basert på kredittscoren din.

Hva gir meg dårlig kredittscore?

Flere spør Finansekspert om hva som gir dem en dårlig kredittscore og det er ikke alltid helt enkelt å gi dere 100 prosent fasit. Under har vi remset vi opp noen av de viktigste faktorene som kan senke kredittscoren din:

- Manglende betalinger: Forsinkede eller manglende betalinger på lån, regninger eller kredittkort.

- Høy gjeldsbyrde: Å ha mye gjeld i forhold til tilgjengelig kreditt.

- Mange kredittforespørsler: Hyppig søking om kreditt kan gi inntrykk av økonomisk usikkerhet.

- Betalingsanmerkninger: Viser manglende betalingsevne og det er vesentlig høyere risiko for kredittgiver å låne ut penger.

- Kort kredithistorie: Manglende historikk med kredittbruk kan også påvirke scoren negativt.

Hva betyr kredittscoren når du skal søke lån?

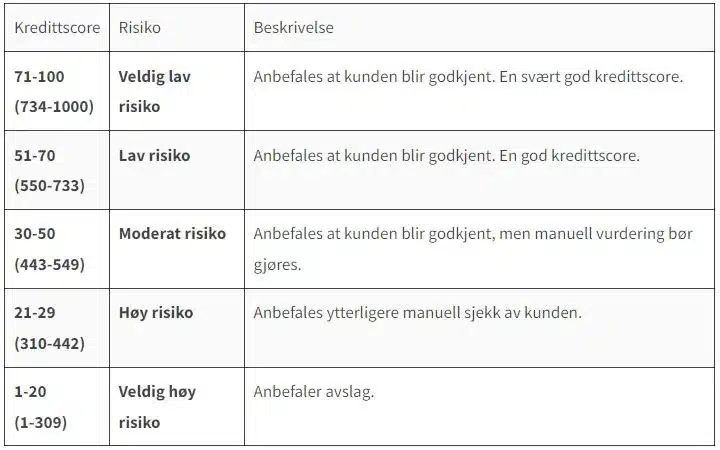

Det som de fleste modeller for kredittscore har til felles, er at de beregner din kredittscore på en skala fra lavt til høyt. Dette kan for eksempel være en skala fra 1 til 100 eller 1 til 1000. Prinsippet er enkelt: Jo høyere tallet er, desto bedre er din kredittscore.

Å forstå skalaen er avgjørende for å tolke kredittscoren riktig. En høy score indikerer vanligvis at du anses som en pålitelig kredittsøker, noe som kan gi deg fordeler som lavere renter og gunstige lånevilkår. På den annen side kan en lavere kredittscore signalisere høyere kredittrisiko, noe som kan påvirke din evne til å få gunstige lånebetingelser.

Det er viktig å merke seg at de spesifikke skalaene kan variere mellom ulike kredittopplysningsbyråer og långivere. Noen bruker en skala fra 1 til 100, mens andre kan benytte en skala fra 1 til 1000. Uansett skalaens størrelse er prinsippet det samme: Jo høyere tallet er, desto bedre er din kredittscore.

Å holde oversikt over din kredittscore og forstå hvordan den beregnes på den aktuelle skalaen er essensielt for å ta informerte beslutninger om økonomien din. Ved å jobbe med å forbedre din kredittscore kan du åpne dører for bedre økonomiske muligheter og et mer solid økonomisk fundament.

Modell for beregning av kredittscore

Hvor høy kredittscore må jeg ha for å få lån?

Kredittscorekravene varierer mellom långivere, men generelt sett vil en høyere kredittscore gi deg bedre lånevilkår. Mange långivere krever en kredittscore på minst 700 for å tilby noen av beste betingelsene.

Imidlertid kan du fortsatt få lån med lavere kredittscore, men rentene kan være høyere. Som du ser av modellen vil det å ligge i intervallet 1-20 eller 1-309 med stor sannsynlighet gi deg et avslag når du søker om kreditt. Du bør derfor minimum ligge i intervallet 21-29 for å ha noe sjanse for et mindre lån.

Hva er en bra kredittscore?

En gunstig kredittscore ligger vanligvis mellom 51 og 100, på en skala fra 1 til 100 (eller tilsvarende 550 til 1000). Dette betyr at dersom din kredittscore befinner seg i dette området, har du en solid økonomisk profil.

For de som har en kredittscore mellom 30 og 50, er det ikke nødvendigvis grunn til bekymring. Dette indikerer fortsatt en akseptabel kredittverdighet, selv om det kan være rom for forbedring. Imidlertid, hvis din kredittscore faller under 30, bør varsellampene tennes, og det kan være på tide å vurdere tiltak for å forbedre den økonomiske profilen.

Video som forklarer temaet (april 2025)

Gjennomsnittlig kredittscore i Norge

Gjennomsnittlig kredittscore i Norge er ifølge defero.no er på 49. Likevel er det viktig å merke seg at gjennomsnittet kan endre seg over tid, og individuelle kredittscore vil variere basert på økonomisk aktivitet.

Det å forbedre kredittscoren din tar tid og innsats, men det er en viktig investering i din økonomiske fremtid. Ved å følge disse tipsene og opprettholde sunne økonomiske vaner, kan du gradvis øke kredittscoren din og nyte fordelene av bedre lånevilkår.

Sammendrag: Bedre forståelse av kredittscore

Kredittscore er en faktor som påvirker lånebetingelser, renter og kjøp på avbetaling, selv om mange kanskje ikke har et nært forhold til den. Det er likevel viktig å være bevisst på din egen kredittscore, da den kan spille en avgjørende rolle i økonomiske beslutninger.

Det å undersøke din kredittscore gir ikke bare innsikt i hvordan utlånere vurderer deg, men gir også en verdifull forståelse av din personlige økonomiske situasjon. Dette kan være avgjørende for å sikre bedre økonomiske betingelser og opprettholde god kontroll over din økonomi.